法務コラム

変更覚書に印紙は必要?よくある質問にプロが回答

投稿日:2025.07.17

作成した覚書に印紙の貼付が必要なのかどうか、判断に迷うことはありませんか?

「印紙税法に関する見識がなくて判断がつかない」「ミスや抜け漏れがあったらどうしよう」といった不安を抱えている方もいるかもしれません。

本記事では、印紙税の基本から変更覚書への印紙税の適用について解説し、皆さんが抱える疑問を解消し、適切な対応を促します。

さらに、印紙税に関するよくある質問にもQ&A形式でお答えし、法務オートメーション「OLGA」による具体的な解決策や主要なメリットについてもご紹介します。この記事を読み終える頃には、印紙税の基礎知識を習得し、お手元の覚書に印紙の貼付が必要かどうかがわかるようになるでしょう。

変更覚書とは何か?印紙税の基本と覚書への適用

多くの企業で法務担当者や経理担当者が直面する課題の一つに、変更覚書への印紙税の適用判断があります。ここでは、変更覚書がそもそも何を指すのか、そしてなぜ印紙税が必要となる場合があるのか、その背景と法的根拠について解説します。

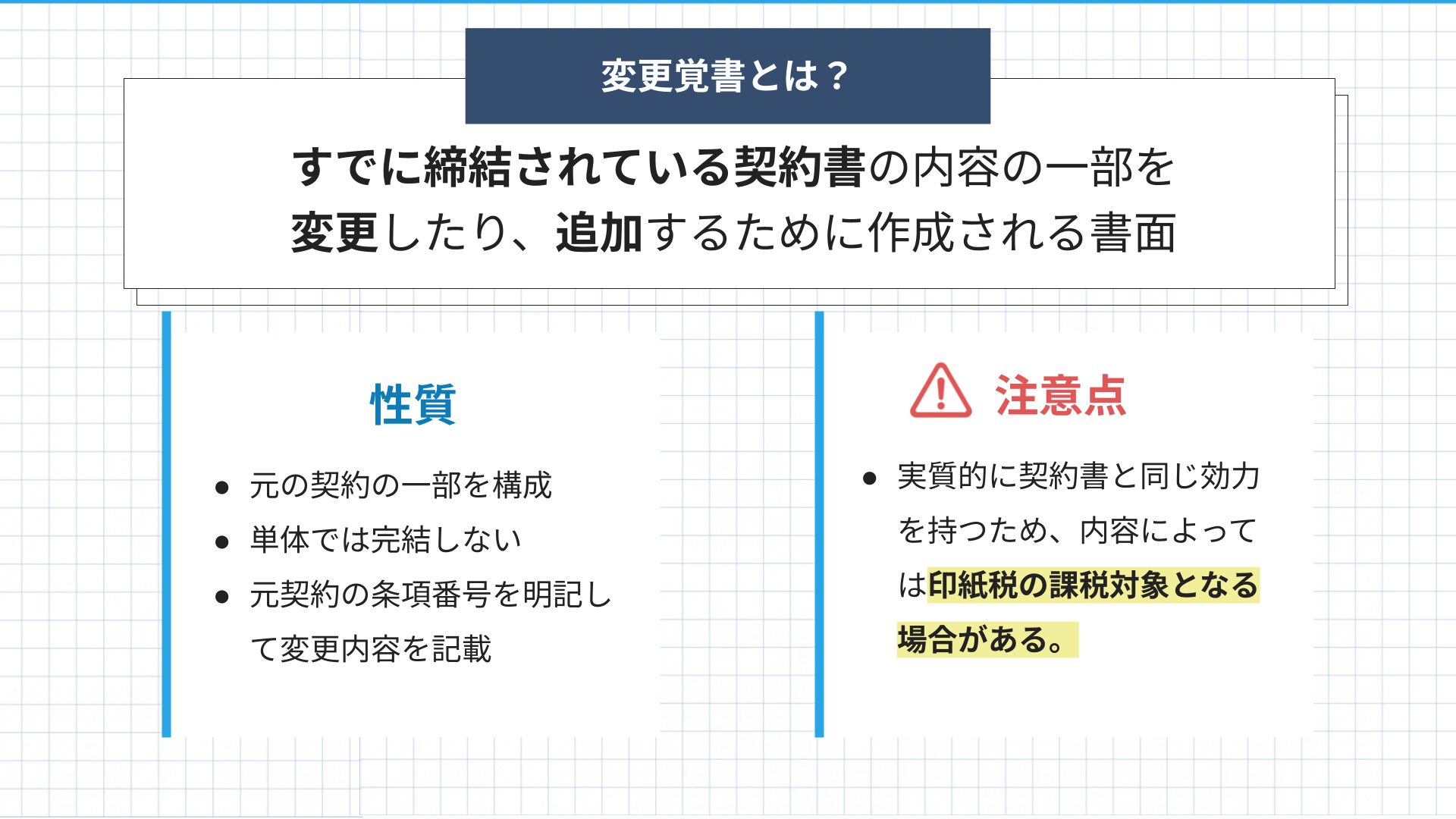

変更覚書の定義と概要

変更覚書とは、すでに存在する契約の内容を変更する際に締結される文書です。

例えば、契約期間の延長、契約金額の変更、または契約内容の一部修正など、さまざまな目的で作成されます。覚書という名称であっても、実質的に契約書と同じ効力を持つため、その内容によっては印紙税の課税対象となる場合があります。

なぜ変更覚書に印紙が必要となる場合があるのか?背景と法的根拠

変更覚書に印紙が必要となるのは、印紙税法に基づいています。印紙税は、経済取引に伴い作成される特定の文書に課される税金であり、その文書が持つ経済的な価値や法的効力に応じて税額が定められます。

変更覚書が既存の契約内容を実質的に変更し、新たな経済的価値を生み出す場合や、法的義務を発生させる場合には、印紙税の課税対象となる可能性があるのです。

印紙税の基本

(1) 印紙税とは?基本的な説明と課税対象となる文書

印紙税とは、不動産の売買契約書や請負契約書、手形、領収書など、特定の文書に対して課される国税です。印紙税法で定められた課税文書を作成した場合に、その文書に所定の額の収入印紙を貼り付けることで納税する方法が一般的です。これは、文書の作成行為が経済的な取引を伴う場合、その文書自体に課税するという考え方に基づいています。

(2) 印紙税額はどのように決まるのか?印紙税額表の簡単な解説

印紙税額は、作成される文書の種類や記載された金額によって異なり、その種類や印紙税額は印紙税法に定められています。例えば、契約金額が記載されている文書では、金額に応じて印紙税額が増加する仕組みになっているものもあります。

変更覚書の場合も、変更後の契約金額や変更内容によって、この印紙税額表が適用されるかどうかが判断のポイントとなります。

(3) 印紙を貼る必要のある文書と不要な文書の違い

印紙を貼る必要がある文書は、印紙税法で課税文書として具体的に定められています。一方で、課税文書に該当しない文書には印紙を貼る必要はありません。この判断は非常に重要で、誤って印紙を貼らなかった場合にはペナルティが課される可能性があります。

よく迷いやすいポイントとしては、以下の2点があります。

- 請負契約と準委任契約:

建物の建築やソフトウェア開発など、成果物がある請負契約書は、印紙税法上の課税文書(2号文書)に該当し、記載された契約金額に応じて印紙税が課税されます。コンサルティングやシステム運用など、業務の遂行を委託する準委任契約書は、原則として印紙税の課税文書には該当しません。契約書に「完成」や「成果物」といった文言が含まれている場合は、請負契約とみなされる可能性が高くなります。 - 継続的取引の基本となる契約書:

売買取引基本契約や業務委託基本契約など、複数の個別の取引に共通する基本的な条件を定め、かつ3ヶ月以上の契約期間(またはそれ未満であっても自動更新の内容が含まれるもの)は継続的取引契約とみなされ、印紙税法上の課税文書(7号文書)に該当し、一律4,000円の印紙税が課税されることがあります。

変更覚書と印紙税

変更覚書が印紙税の課税対象となるか否かは、法務担当者にとって判断が難しいポイントです。ここでは、具体的にどのようなケースで課税対象となるのか、またならないのかを解説します。

変更覚書が印紙税の課税対象となるケース

変更覚書が印紙税の課税対象となるのは、その内容が既存の契約書の「重要な事項」を変更し、かつ、その変更が課税文書に該当する内容である場合です。この「重要な事項」は、契約書の作成者や押印者が判断するのではなく、印紙税法基本通達別表第2「重要な事項の一覧表」に例示されています。

以下のケースは「重要な事項」に該当する可能性が高いので注意が必要です。

(1) 契約金額の変更

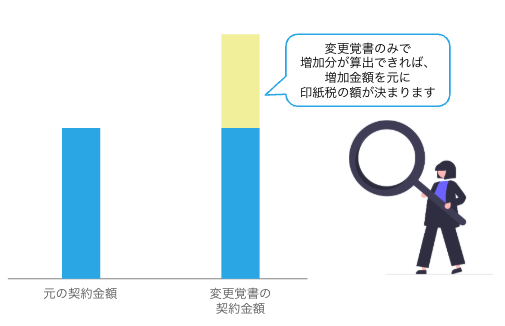

元の契約書に記載された契約金額が増額される場合、その変更覚書は新たな契約書として、または契約金額の増額分について印紙税の課税対象となることがあります。

例えば、2号文書に該当する請負契約で追加業務が発生し、請負金額が変更覚書によって増額されるケースなどが該当します。

この場合、覚書の記載方法によって印紙税の額が変わるため注意が必要です。

- 変更覚書のみで、増額する金額が算出できる場合(変更前の金額と変更後の金額が記載されている場合、または変更後に増額する金額のみが記載されている場合):その増加金額が記載金額となり、増加金額を元に印紙税の額が決まります。

- 変更覚書のみで、減額する金額が算出できる場合(変更前の金額と変更後の金額が記載されている場合、または変更後に減額する金額のみが記載されている場合):「記載金額がないもの」に該当し、その場合の印紙税がかかります。

- 変更覚書のみでは、増額や減額する金額が算出できない場合(変更前の金額の記載がなく、変更後の金額のみが記載されている場合):変更後の金額が記載金額となり、その金額を元に印紙税の額が決まります。

また、月額料金などが記載されている自動更新の契約書の場合にも、注意が必要です。

自動更新後に月額料金を増額する場合は、元の契約書の契約期間外の新たな契約の締結とみなされ、増額文のみではなく、契約金額全体に対して印紙税が課税されます。

(2) 取引内容の変更

契約金額以外にも、取引内容の変更も印紙税の課税対象となる場合があります。具体的には、以下のような変更が該当します。

- 役務内容の変更: 例えば、請負契約において、当初の作業内容から作業範囲が変更・追加された場合、印紙税の課税対象になります。

- 契約の目的物の変更: 例えば、不動産売買契約や不動産賃貸借契約における対象の土地、建物の変更、取引基本契約における取り扱い商品の変更などを行う場合、印紙税の課税対象となります。

(3) その他の重要な契約内容の変更

上記以外にも、契約期間、支払期日、支払方法など、契約の根幹に関わる重要な事項の変更があった場合、その変更覚書は課税対象となる可能性があります。変更内容が実質的に新たな契約の締結とみなされるかどうかが判断の分かれ目となります。

変更覚書が印紙税の課税対象とならないケース

一方で、変更覚書が印紙税の課税対象とならないケースもあります。前述の「重要な事項」に該当しない場合は、課税対象とはなりません。具体的には、以下のような変更が該当します。

(1) 軽微な変更や誤記の訂正

契約書に記載された誤字脱字の訂正や、契約の当事者名の一部変更(例:法人名の変更で実質的な当事者が変わらない場合)など、契約の実質的な内容に影響を与えない軽微な変更は、原則として印紙税の課税対象となりません。

(2) 契約内容の実質的な変更がない場合

例えば、すでに締結された契約書の条項番号の変更や、文言の微調整など、契約の権利義務関係や経済的価値に影響を与えない変更は、印紙税の課税対象外となることがほとんどです。

具体的な事例紹介:課税対象となる例、ならない例

課税対象となる例:

- 例1:請負契約の請負金額増額

- 当初2,000万円の請負契約を締結していたが、業務の追加により変更覚書で請負金額を3,000万円に増額した場合。この変更覚書は、元の請負契約書と同様に2号文書に該当し、記載金額(増額分を記載していれば増額分)に応じた印紙税の課税対象となります。

- 例2:取引基本契約の単価

- 商品単価の記載がある取引基本契約を締結していたが、2年後に変更覚書で商品の単価を増額した場合。この変更覚書は、元の取引基本契約と同様に7号文書に該当するため、印紙税の課税対象となります。

課税対象とならない例:

- 例1:誤字脱字の訂正

- 契約書に記載された会社名に誤字があったため、変更覚書でその誤字を訂正した場合。これは実質的な契約内容の変更ではないため、印紙税は不要です。

- 例2:支払い期日の表記変更

- 「毎月末日」を「毎月第3営業日」に変更するなど、支払い期日の表記方法を変更しただけで、支払い総額や回数に変化がない場合。これも印紙税の課税対象とはなりません。

- 例3:準委任の契約

- 準委任契約は、業務の遂行を委託する契約であり、成果物の完成を目的としていません。印紙税法上の課税対象となる文書は、請負契約のように特定の行為の完成を約するものが該当するため、準委任契約は原則として印紙税の課税対象とはなりません。したがって、準委任契約に関する変更覚書も、契約内容が準委任の範囲内であれば印紙税は不要となります。

よくある質問(Q&A形式)

変更覚書に関する印紙税について、法務担当者が抱きやすい疑問をQ&A形式で解説します。

Q1: 変更覚書に印紙を貼り忘れた場合のペナルティは?

A1: 変更覚書が課税文書に該当するにもかかわらず、印紙を貼り忘れた場合や、所定の印紙税額に満たない印紙を貼付した場合には、過怠税が課せられます。過怠税は、本来納めるべき印紙税額の3倍に相当する額が徴収されることが原則です。

ただし、自主的に不納付を申し出た場合は、本来納めるべき印紙税額の1.1倍に軽減される場合があります。

Q2: 電子契約の場合、印紙は必要?

A2: 変更覚書に限らず、電子契約の場合、原則として印紙税は不要です。印紙税法は、文書の作成行為に対して課税するものであり、電磁的記録として作成される電子契約は「文書」には該当しないとされています。

そのため、書面で契約を締結する場合と異なり、電子契約では印紙税の課税対象となりません。これは、電子契約を導入する大きなメリットの一つです。

Q3: 自動更新の契約を変更する覚書を作成する場合、印紙は必要?

A3: 元の契約が更新された後に変更する場合は、課税文書に当たる可能性があります。

Q4: 印紙税の節税対策は?

A4: 印紙税の節税対策としては、以下のような方法が考えられます。

- 電子契約への移行: 前述の通り、電子契約は印紙税の課税対象外であるため、変更覚書を電子化することで大幅な印紙税の削減が可能です。

- 契約金額の記載方法の検討: 変更覚書に記載する金額が印紙税額を左右するため、変更の内容を明確に記載することが有効です。変更前の契約金額や変更後の契約金額、増額するのか減額するのか、その差分はいくらなのかを記載することで、差額分のみを記載金額とすることが可能です。

Q5: 迷ったときは誰に相談したらよい?

A5:印紙税法に関する相談は、弁護士の管轄です。そのため、弁護士に相談する必要がありますが、印紙税法に詳しい専門家はほとんどいないことが現状です。身近に詳しい専門家がいない場合は、所轄の税務署に相談することも有効です。

経理部門の方は頻繁に相談を行っている可能性があるので、問い合わせの窓口を紹介してもらうとよいでしょう。また、税務署ごとで細かな判断が変わることもあり、実際に納税を行う所轄の税務署の判断が最も信頼できると考えられます。

変更覚書作成の実態と課題

変更覚書の作成業務には多大な時間と手間がかかり、ミスや抜け漏れへの不安を抱えている方も多くいらっしゃるでしょう。

ここでは、多くの企業で採用されている、手作業と既存のツールを用いた変更覚書の一般的な流れと、そこに潜む非効率性やリスクを見ていきます。

一般的な変更覚書の作成フロー

変更覚書が必要になった場合、一般的には次のようなフローで作成されます。

①事業部門等が法務部門等に作成依頼

②法務部門等が事業部門等に変更内容を確認

③法務部門等にて変更覚書を作成

④事業部門等にて作成された変更覚書を確認

※修正点がある場合、①~④の繰り返し

これらを経て、変更覚書が完成します。

一般的な業務フローが有する課題

(1) 作業時間の長さ

従来、変更覚書を作成する際には、まず事業部門から法務部門に覚書作成の依頼を行います。このとき、両者間でどの契約のどの部分をどのように変更したいのかといったことをすり合わせます。

その後、法務部門において、作成したい覚書のひな型や類似案件を探し、それをダウンロードして編集する方法が一般的でした。変更覚書には、金額変更や納期変更など複数の種類が存在し、その都度、適切な覚書を探索しなければならないことも、作業時間を長期化させる要因となっていました。

従来のフローを踏襲している以上、覚書のひな型や類似案件を探す手間、そしてその内容を個別に編集する作業は依然として残ります。金額変更や納期変更など、覚書の種類が多岐にわたるため、毎回イチから探し、確認しなければならないプロセスは、法務担当者にとって大きな時間的・精神的負担となり、日々の業務に忙殺される原因となってしまいます。

(2) 人為的ミスの発生リスク

変更覚書の作成時には、契約当事者名、契約締結日、署名欄といった定型的な情報も人の手で記載する必要がありました。この手作業のプロセスは、記載ミスが生じやすいというリスクを常に伴います。作成する度に手入力が求められるため、ヒューマンエラーの発生源となっていました。

手作業での情報入力は、どんなに注意を払ってもヒューマンエラーのリスクを完全に排除することはできません。契約当事者名、契約締結日、効力発生日、署名欄などの定型的な情報であっても、手入力によって記載ミスが生じる可能性は常に存在します。

法務未経験者にとっては、さらに不安が募る要因となるでしょう。これにより、変更覚書の品質にばらつきが生じ、法的なリスクを高める結果にも繋がりかねません。

(3) 法務部門の業務負荷

変更覚書は法的文書であるため、その作成依頼は必ず法務部門に届くのが一般的でした。

たとえ内容が簡単でシンプルな書面であったとしても、ヒアリング、覚書作成、依頼者への確認、そして修正といった一連のプロセスを経る必要があり、これが法務部門にとっても大きな業務負荷となっていました。これにより、法務部門は本来注力すべき戦略的な業務に時間を割くことが難しくなるという課題を抱えていました。

変更覚書が法的文書である以上、その作成依頼が法務部門に集中することは避けられません。

簡単な内容の覚書であっても、ヒアリングから作成、確認、修正というプロセスが必要となるため、これによって法務部門がボトルネックとなり、業務全体のスピード感を低下させてしまう可能性があります。

この結果として、法務部門は本来注力すべき、より複雑で戦略的な業務に時間を割くことができず、組織全体の成長を阻害する可能性もあります。

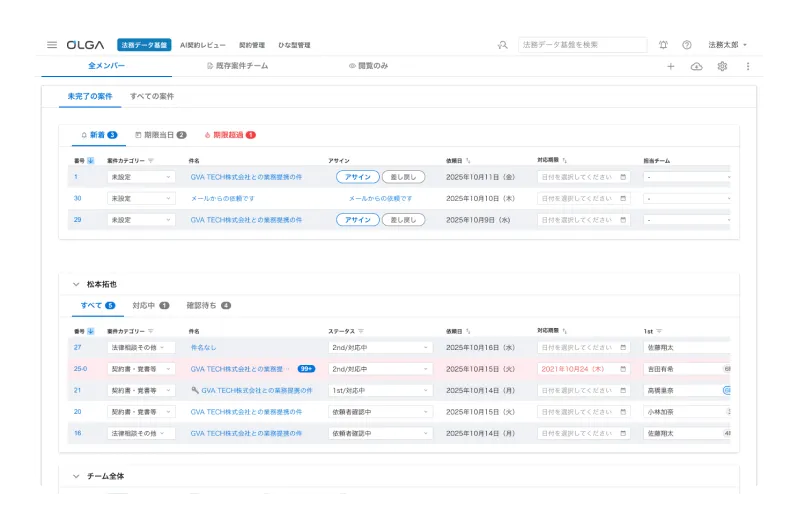

OLGAがもたらす解決策とメリット

これまでに確認した変更覚書作成の一般的な業務フローにおける課題を、法務オートメーション「OLGA」はどのように解決し、みなさまにどのようなメリットを提供するのか、具体的に説明します。OLGAなら解決できそうだ、と感じていただけることでしょう。

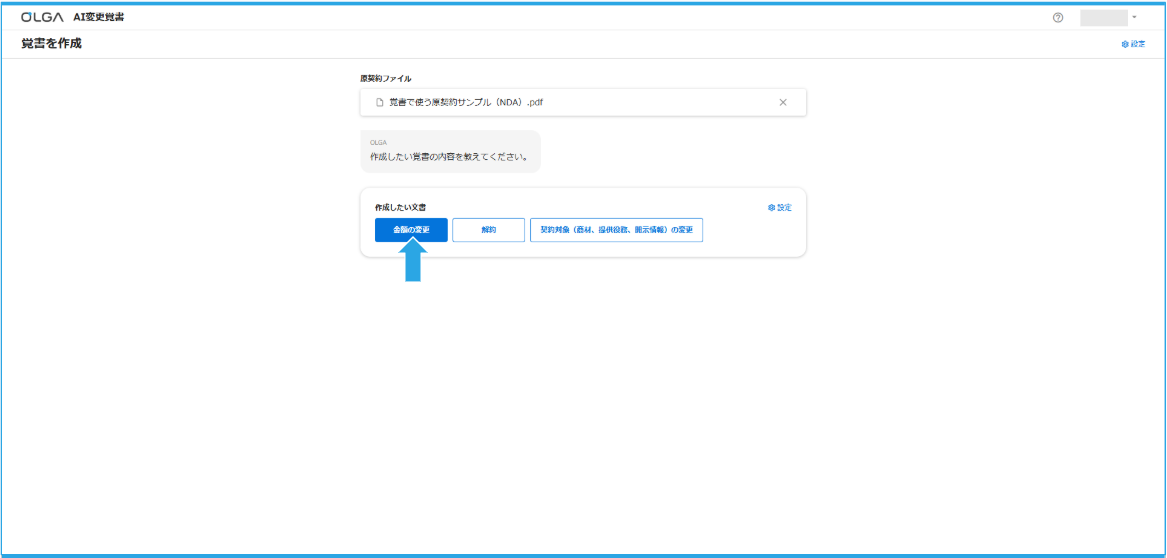

変更覚書作成の作業時間を大幅に短縮

OLGAを導入することで、変更覚書作成にかかる作業時間を劇的に短縮できます。従来の「ひな型や類似案件を探し、ダウンロードして編集する」という手間は一切不要です。OLGAでは、元の契約書の変更内容を入力するだけで、自動で変更覚書を作成します。

金額変更や納期変更といった複数種類の変更覚書にも対応しており、操作も直感的で簡単なため、誰でも迷わず作成を進められます。これにより、依頼者や法務担当者は、変更覚書作成に費やしていた膨大な時間を、より価値のある業務に充てることが可能になります。

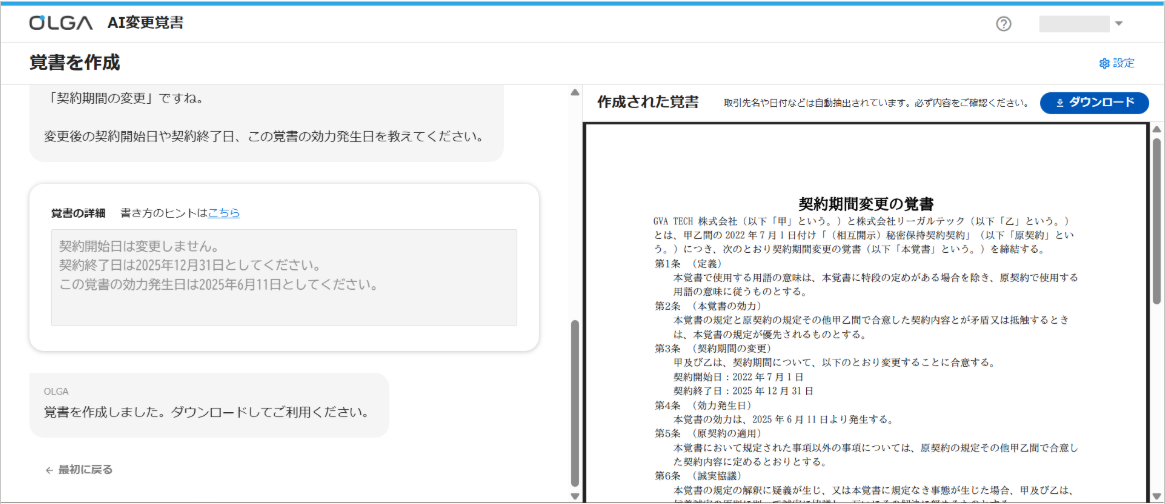

変更覚書作成時の人的ミスをゼロに

変更覚書作成時のヒューマンエラーは、法務担当者にとって大きな懸念事項です。OLGAは、この課題を根本から解決します。契約当事者名、契約締結日、効力発生日、署名欄などの定型的な情報は、元の契約書の情報や変更内容の入力情報に基づいて自動で反映されます。

これにより、手入力による記載ミスが大幅に削減され、変更覚書の品質が均一化されます。法的な知識や経験が少ない法務未経験者でも、安心して正確な覚書を作成できるようになり、ミスへの不安が払拭されます。

法務部門のコストを削減し、本来業務に集中

OLGAは、法務部門の業務負荷を大幅に軽減し、コスト削減に貢献します。変更覚書は、変更内容を入力するだけで自動で作成されるため、専門的な知識や経験は不要です。

これにより、法務部門に集中していた変更覚書作成の依頼を削減し、簡単な覚書であれば各部門で自ら作成できるようになります。

法務部門は、ヒアリングから作成、確認、修正といった億劫なプロセスから解放され、より高度な法的判断や戦略策定といった、本来注力すべき業務に集中できるようになります。

まとめ:変更覚書作成の自動化と法務業務の効率化を実現するならOLGA

これまで、変更覚書作成における手作業の課題について解説しました。時間と手間がかかる作業、ヒューマンエラーのリスク、そして法務部門への業務集中は、事業を推進するうえで大きな障害となっています。

OLGAは、この課題を根本的に解決し、変更覚書作成の作業時間を大幅に短縮し、人的ミスをなくし、法務部門のコストを削減します。OLGAの導入により、法務業務の劇的な効率化が実現し、リスクを低減しながら、蓄積されたナレッジを最大限に活用できるようになります。これにより、本来注力すべき業務に集中し、事業の成長に貢献する時間が生まれます。現状維持は、非効率とリスクの継続を意味します。

OLGAは、変化の激しいビジネス環境において、法務業務の未来を切り拓く強力なパートナーとなるでしょう。ぜひ、無料体験や資料請求をご検討いただき、OLGAが提供する革新的な法務ソリューションを体感してください。